結論からいいますと、個人年金は、生命保険料控除とは別枠で控除が使えます。

平成23年12月31日以前に契約した個人年金は最大で5万円の控除額がありますが、それ以降の契約は4万円が最高です。

ただし、生命保険とは違い年金控除を受けるには商品自体に条件があります。これらについて解説します。

こちらは、FP技能士2級の知識と、さらに内容に誤りがないよう国税庁の生命保険料控除、財団法人生命保険文化センターの税金の負担が軽くなる「生命保険料控除」、日本生命の生命保険料控除について、かんぽ生命の生命保険料控除申告サポートツールなどで確認してまとめています。

2015/06/01 14:24:01

そもそも個人年金とはどういうもの?

個人年金の保険料控除の説明のまえに、個人年金についてお話しします。

個人年金とは、正式には「個人年金保険」という名称になります。個人的に任意に積立てるから個人年金ですが、国民年金および厚生年金、共済年金という公的年金の上乗せ目的の年金です。

なぜ公的年金の上乗せをする必要があるのかは社会人の方なら意味はわかりますよね。

そうです。公的年金だけではほとんどの方は老後資金が不足してしまうからです。別に個人年金の加入をあおるわけではありませんよ・・・。

ところで、個人年金には主に2つの種類が存在しています。

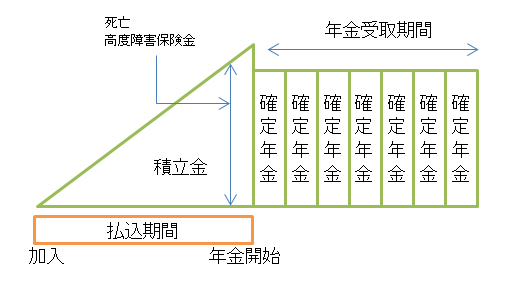

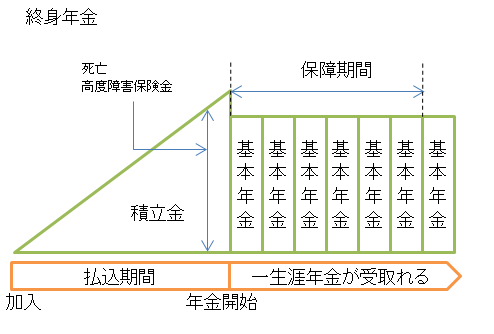

ひとつは、確定年金。もうひとつは終身年金です。他にも有期年金や変額年金がありますが一般的ではないので省きます。

確定年金とは受取れる年金額が確定していて、さらに受取れる期間も生死にかかわらず確定している年金のことをいいます。

60歳から年金を5年間受け取れるとか、65歳から10年間受取るというものです。

終身年金はこちらは公的年金と同じように生存しているかぎり受取ることができる年金のことを言います。

ちなみに有期年金とは、年金受取り期間は定めていまますが、年金受取り期間中に亡くなった時点で終了となります。

税制面では、個人年金保険料控除が使えたり、配当面では保険会社が予定した運用益を超えた場合には5年毎に配当があるというのが個人年金の概要です。

では次に本題の「個人年金保険料控除」について解説します。

すべてが個人年金保険料控除の対象ではない

個人年金に加入していればどれもが、個人年金保険料控除の対象になるわけではありません。←ここ重要です。

第一に「個人年金保険料税制適格特約」が付加されている必要があります。個人年金保険料税制適格特約とは、「一般の生命保険料控除」とは別枠で、「個人年金保険料控除」を受けることを目的として付加する特約です。

つまりこれがないと一般の生命保険料控除にはなりますが、個人年金保険料控除には適用されません。一般的には、対象になる契約は最初からこの特約が無料で付加されているので申し出をしない限り外されることはありません。

さらに控除を受ける要件として次のものがあります。ちょっと小難しいので、頭が痛くなりそうな人はすっ飛ばして次の項目へ行ってください。それでも、そもそも生命保険会社が個人年金保険料控除に使えるならば控除証明書に「個人年金保険料」と印字されていますからそれでわかります。

- 年金受取人が契約者またはその配偶者のどちらかであること:個人年金にも契約形態として契約者、被保険者、年金受取人を指定します。年金受取人=契約者で加入するのが一般的な契約形態になります。年金受取人≠契約者の場合は年金受け取り時に贈与税がかかります。

- 年金受取人は被保険者と同一人であること:契約者(夫)=被保険者(夫)=年金受取人(夫)なら問題ありませんが、契約者(夫)=被保険者(妻)=年金受取人(妻)の場合は控除は使えてもやはり年金受け取り時に贈与税がかかります。

- 保険料払込期間が10年以上であること。一時払は対象外です:60歳支払い開始の年金であれば50歳までに加入する必要があります。

- 年金の種類が確定年金や有期年金の場合、年金受取開始が60歳以降で、かつ年金受取期間が10年以上であること:保険会社によっては55歳開始の確定年金もあります。この場合は控除は受けられません。他の要件も満たしている終身年金であれば控除は受けられます。

このような場合は年金控除の対象にならない

たとえば、60歳支払い開始の5年確定年金となると、10年以上の受取りにはなりませんから該当しません。

また、52歳の方が、60歳から70歳まで受け取れる確定年金に加入した場合も保険料支払い期間は10年以上ありませんので該当しません。

個人年金保険料控除額について

控除額は、税制改正があった関係で加入した年度と月によって控除額が違っています。

平成24年1月1日以後に加入した個人年金は、新個人年金保険料に係る控除額といい、それ以前加入のものは、旧個人年金保険料に係る控除額といいます。

この違いは、控除額にあります。

- 旧個人年金保険料に係る控除額の最高額 ⇒ 所得税は50,000円、住民税は35,000円

- 新個人年金保険料に係る控除額の最高額 ⇒ 所得税は40,000円、住民税は28,000円

税金はいくら得する?

独身の方で給与収入を年間500万円とします。わかりやすくするため社会保険料控除は0円とし新個人年金保険料に年間12万円を支払っている場合に所得税や住民税がどう違ってくるか計算してみます。※平成49年まで所得税額の2.1%の復興特別所得税がかかりますがここでは計算していません。

収入が500万円ならば、給与所得控除額は「収入金額×20%+540,000円」で計算します。ですから控除額は154万円となり、500万円-154万円=346万円(所得金額)になります。

この346万円から、新個人年金保険料の控除額と基礎控除38万円(住民税は33万円)を引きます。

新個人年金保険料の控除額は、年間支払い保険料が8万円を超えていますので、以下の表から計算しますと所得税から控除される金額は4万円(住民税は2万8千円)になります。

区分 |

所得税 |

住民税 |

||

| 個人年金保険料 | 年間払込保険料 | 控除される金額 | 年間払込保険料 | 控除される金額 |

| 20,000円以下 | 払込保険料全額 | 12,000円以下 | 払込保険料全額 | |

| 20,000円超40,000円以下 | 払込保険料×1/2+10,000円 | 12,000円超32,000円以下 | 払込保険料×1/2+6,000円 | |

| 40,000円超80,000円以下 | 払込保険料×1/4+20,000円 | 32,000円超56,000円以下 | 払込保険料×1/4+14,000円 | |

| 80,000円超 | 一律40,000円 | 56,000円超 | 一律28,000円 | |

したがって、課税所得は次の計算式になります。

346万円-4万円-38万円=304万円 ← 課税所得(所得税)

346万円-2.8万円-33万円=310.2万円 ← 課税所得(住民税)

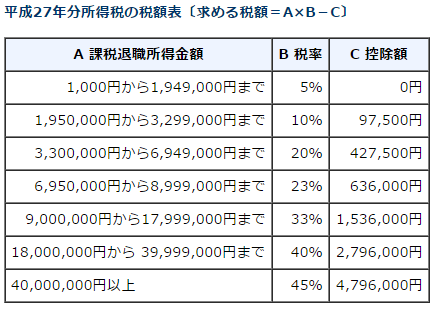

この金額を以下の「所得税の速算表」にあてはめます。

所得税は、304万円×10%-9万7500円=20万6500円

住民税については、一律10%ですが、調整控除や均等割りを入れて31万2600円になります。

加入していない場合の税金

もしも個人年金に加入していなければ、控除額が減ってきますので、以下のような税金になります。

所得税=21万500円、住民税は31万5500円になります。

したがって、所得税は、21万500円-20万6500円=4000円。住民税は、31万5500円-31万2600円=2900円、合計で6900円の差が出ます。

さらに所得の高い方は税率もアップするので上記以上に軽減額も多くなります。

上記と同条件の方で、年収が800万円の場合は、年間で所得税は8000円、住民税は2900円安くなります。

年末調整と確定申告について

会社員ならおなじみの年末調整により控除を受けることができます。

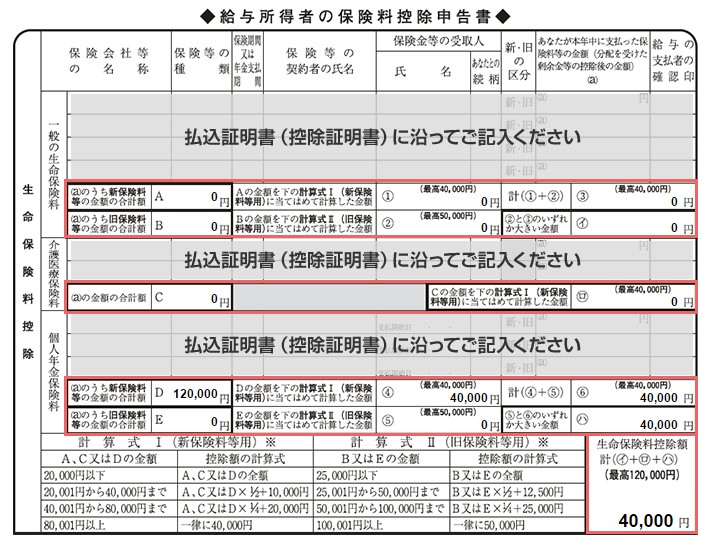

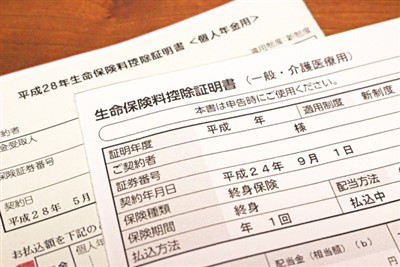

保険会社から控除証明書が10月頃郵送されてきますので、それと勤務先から渡される「給与所得者の保険料控除等申告書」に添付して勤務先に提出します。

保険料控除等申告書の記入方法がわからないとき

保険料控除等申告書の記入の仕方がわからない方は、かんぽ生命の「生命保険料控除申告サポートツール」が便利です。こちらで入力すれば自分専用の見本を作成することができます。下記の画像はこれで作成したものです。

ただし、勤務先に提出し忘れた場合には、自分で確定申告により控除は受けることができます。

個人事業主ならば、確定申告をする際に「個人年金保険料控除」もあわせておこないます。

控除証明書を紛失したら

控除証明書は年末調整の提出をするまでに1ヵ月以上間隔があくため、紛失する方も多いようです。その場合には、保険会社のコールセンターに電話すれば再発行をしてくれます。

ただし、郵送で届くまでに数日はかかりまので、給与所得者の保険料控除等申告書提出期限日ぎりぎりでは間に合いませんので注意が必要です。

次は、個人年金のメリットについてです。不要な方はここで離脱するか別の記事をご覧いただければ幸いです。

個人年金のメリット

個人年金のメリットは2点ほどあります。

1点目は自分で積立てた金額よりも多くもらえるという点。

2点目は先ほど解説した個人年金保険料控除が使えるため、所得税や住民税の税の軽減になるという点です。

自分で積立てた金額よりも多くなる

低金利な時代なので大きな声では言えませんが、ご自分で積立てた年金保険料よりも余計には戻ってくるので、その点はメリットかと思います。

たとえば35歳の方が個人年金(確定年金5年)に毎月1.5万円を60歳まで積み立てたとします。受取れる年金額は年間92万円とします。

積立てた年金保険料は25年間ですから450万円になりますが、60歳から65歳まで受取れる年金額は92万円×5年間で460万円になります。

10万円ほど増えているので一応メリットといえると思います。

以上が個人年金のメリットです。次に個人年金のデメリットについて解説します。

個人年金のデメリットについて

デメリットは4点ほどあります。

①金利が固定されるため物価変動に弱い②中途解約は損する③税金の課税対象になる④保険会社が倒産した場合に削減される可能性がある。

では①金利が固定されるため物価変動に弱いから解説します。

金利が固定されるため物価変動に弱い

デメリットはやはり金利が固定されるという点です。

金利の高いときに加入した個人年金であればお宝の年金になりますが、この低金利時代では低金利のままになってしまいます。

ですので、金利が高騰したときにはデメリットが大きくなります。同様に物価が高騰する場合もあるため契約の年金額が将来同じ価値であるという保障はありません。

今よりさらに金利が下がってマイナス金利にでもなれば問題ありませんが、保険会社自体がどうなるのかという面も浮上してきます。

中途解約は損をする

2点目は、保険でもあるので中途解約では損をするという点があります。

この点は保険と同じですが解約返戻率は保険よりも高くなっています。

課税される

3点目は、課税がされるという点です。

この点は個人年金に限ったことではありませんが確定拠出年金と比べればデメリットになります。

年金保険料を支払っている間は何もありませんが、年金を受取りだしてからは所得税(雑所得)になり総合課税になります。

税金の計算については以下のとおりです。

年間の年金受取り金額-必要経費=雑所得

必要経費については、年金年額×(払込保険料の合計額÷年金年額×支給期間)=必要経費

税金の計算事例

契約者と年金受取人が同一の場合。

35歳の方が60歳支払い開始10年確定年金・年金額50万円に契約し、60歳から年金を受取ることになった場合の税金。保険料は毎月15,000円。総払込保険料は450万円。

まず必要経費から算出します。

必要経費=50万円×(450万円÷500万円)=45万円

雑所得金額=50万円-45万円=5万円が雑所得です。

納付税額はその年の他の所得とこの5万円をあわせて総合課税になります。

なお、この雑所得が25万円以上の場合は保険会社であらかじめ所得税・復興特別所得税の10.21%が源泉徴収されます。

終身年金の場合の必要経費は確定年金とは異なります。

必要経費の算出の方法は、分母が年金年額×余命年数となります。

なお、保証期間付終身年金の場合は、年金年額×(余命年数と保証期間年数とのいずれか長い年数)になります。

終身年金の必要経費=年金年額×(払込保険料の合計額÷年金年額×余名年数)

余名年数は毎年短くなってくるためだんだんと必要経費が多くなりため税金は減ってきます。

保険会社の倒産

倒産した場合には契約の年金額が保証されません。引受ける保険会社があっても年金額が引下げられる可能性が高くなります。特に予定利率の高い契約ほど削減されます。

保険会社の倒産についての詳細は

保険会社が倒産したら契約はどうなるの巻をご覧ください。

以上が個人年金のデメリットです。

死亡してしまった場合

個人年金も保険ですから死亡保障はあります。

保険料払込期間中での死亡の場合は、支払われる保険金は支払った保険料と同等です。この点は積立定期預金と似ています。

ただし年金を受け取り始めてからの死亡は、確定年金と終身年金では取扱いが異なっています。

確定年金の場合は、残りの期間に対しての年金を遺族が一括受取ることになります。

たとえば、60歳から10年間受取れる確定年金で65歳で死亡された場合は残り5年間分の年金を一時金として遺族が受取ることになります。

終身年金の場合は、保証期間内であれば残りの期間分の年金を遺族が受取ることができます。保証期間を過ぎている場合はその時点で終了です。

まとめ

個人年金には主に確定年金と終身年金の2つがあります。

確定年金のメリットは、自分で積立てた金額よりも多く受取れる点、年金保険料控除が毎年使えるという点です。

デメリットは4つ。①金利が固定されるため物価変動に弱い②中途解約は損する③税金の課税対象になる④保険会社が倒産した場合に削減される可能性がある。

このようにデメリットはありますが、運用が苦手という方や貯蓄をするのが下手な方にとっては都合のいい商品であるとは思います。

年金控除として使えるものは、個人年金保険料税制適格特約が付加されている必要があります。

以上が個人年金保険のメリットやデメリットの説明でしたが、他に個人的に積立できる年金に「確定拠出年金個人型」という商品もあります。こちらは掛金全額が所得控除できる商品です。下のリンクから記事をご覧ください。