家計が毎月赤字。あるいはこれから支出が増えるのがわかっているので、それに対して備えておきたい。こういうときには副業などで収入アップがはかれればいいですが、そうは問屋が卸さないがごとく簡単にはいかないのが副業です。

そこで、まず最初に行うべきことは、『家計の見直し』ではないでしょうか。

おおかたの人は、給料が毎年どんどんと増えていれば家計の見直しなんて考えないでしょう。しかしながらわずかな増えでは度重なる消費税アップや所得控除の見直し等で手取りが減ってしまっている方もいます。さらにこれから消費税が10%にでもなれば家計の見直しをせざるをえない状況になってくる方もいるかと思います。

そこで、家計の見直しではどのような項目があり、それについての手順やどのようなデメリットがあるのかについてFPのHamaが取りあげてみました。この記事があなたのお役に立てれば幸いです。

家計の見直しで確認しておきたい支出の6項目

家計の見直しで支出を抑えるためには、他のサービスに変更して料金を削減するか、可能であれば支出そのものを無くして「0円」にしてしまうしかありません。

どちらにしても自分で行動しなくていけませんが、なかなかできそうで、できないのが見直しです。

たとえ今すぐに行動されなくてもどのような項目かあるのかサラッと確認だけでもしておきましょう。

1、家計の中で最も支出占有率の高いのは住宅ローン

人生最大の買い物といわれるのが、「住宅」です。

日本全国、新築一戸建てでも新築分譲マンションでも数千万円はくだらないわけですから一般的には疑いのよちがありません。

マイホームの購入は、一般的な収入のサラリーマンや自営業者は、25年や30年、35年という長期ローンです。

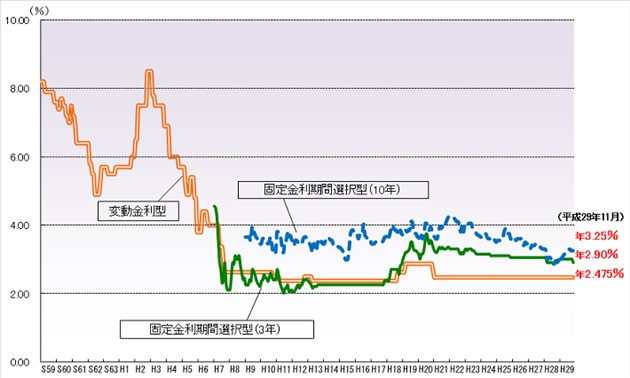

ローンといえば借入金利が重要です。ご存知のように住宅ローン金利はバブル崩壊後から平成19・20年あたりを除いては一貫して右肩下がりできています。それでも一度も金利見直しをされたことがない方もいますので一度点検してみてはいかがでしょうか。

※完済まで10年もない方や残高が1,000万円以内では見直しは有効でない場合があります。

住宅ローンの借換えで得するかどうか見極める方法

大手銀行やネットバンクでは、借り換えのシミュレーションもできますが、慣れていない人にとってはわかりずらいところもあります。

そこで手順としては、変動型金利ならば半年ごとに金融機関から送られてくる住宅ローン返済明細書があります。返済明細書には毎月の返済額や最終返済日等が確認できますからこれを用意します。

これを元に元利均等で借りているならば現在の返済額がいまのまま変わらないとした場合に完済時までにいくら支払うのか計算します。電卓やスマホの電卓でできますので、こちらの金額を計算します。

たとえば毎月の返済額が10万円。残りが20年あるとすれば、10万円×12ヵ月×20年=2,400万円の残高というようにメモしておきます。

次に借換えしたい金融機関が大手銀行やネットバンクならば、借入れの返済シミュレーションがホームページ上でできますので、こちらを利用します。

最新の住宅ローン金利、借入金額=現時点での残高、それと借入期間を入力します。手数料や諸費用も入力できるのが一般的なのでこちらの費用もいれます。

こうしたシミュレーション結果の返済総額と先にメモした返済総額を比較します。もしも借り換え先の返済総額が現状の金額以内で収まるのであれば借り換えは有効です。当然、毎月の返済額も減らすことができます。

ただし、ほとんど差がないのであれば、毎月返済額の減少はごくごくわずかな金額になります。この場合には、借り換えではなく、現在の金融機関に金利引き下げの交渉してみましょう。すんなりと認めていただける場合があります。

フラッ35の固定金利で借りている人も同じように借り換えは可能ですので、確認してみましょう。

住宅ローン借り換えのデメリット

- 各種手数料がかかる

- 必要書類をそろえなくてはいけない手間がかかる

- 融資審査がとおらないときに気分が落ち込む

- 無料だが団体信用生命保険に入りなおす必要がある

- 一括払いした保証料は思ったほど返金されない

上のデメリットのひとつ、各種手数料においては、この金額分も含めて借り換えがお得になるかどうかなので、気にする必要はありません。また、一括払いした保証料は思ったほど返金されませんが、ネット銀行などへの金融機関への借り換えは保証料が不要になるためデメリットにはなりません。

《住宅ローン関連ページ》

住宅ローン借り換え手数料(費用)と審査などの注意点とメリット・デメリットとは

住宅ローン返済ができなくなる破たんリスク9つの要因

住宅ローン返済ができなくなる破たんリスク9つの要因

2、火災保険の見直し

次に見直し候補としては、住宅と関連している火災保険です。

火災保険の保険料は、当然各社違っています。各社とは、損害保険会社のみならず共済等も含みます。

それぞれの会社で比較してみることで保険料を削減できることがあります。

火災保険は、10年など長期契約することで割引があります。利用するためには一時的にまとまった金額の出費になりますが、将来支出で考えた比較も検討してみましょう。

また、補償の見直しによっての保険料削減も可能です。

例えば、水害の危険のない場所のマンション住まいの方でも「水災補償」を含めて契約されている方もいます。水災補償の保険料は意外に高いですからこれらが必要なのかどうか確認してみてはいかがでしょうか。

3、自動車保険の見直し

車を保有していれば任意の自動車保険に加入されているでしょう。自賠責保険料は国が行っているためどこの保険会社やJAなどで契約されても一律なので見直しの余地がありませんが、任意の自動車保険料は削減できる可能性があります。

自動車保険は、各損害保険会社、インターネット自動車保険、共済等でも違いますからそれぞれで比較してみましょう。

更新忘れによる保険料アップには注意

自動車保険には、2~5年の長期契約もありますが、ほとんどの方が1年契約かと思います。

そこで注意すべき点は、毎年ある保険期間の満了です。もしもこの日の翌日から7日間を過ぎて更新をしていないとどうなってしまうのかご存知ですか。

契約先の保険会社や共済から更新のご案内通知がきますし、ほとんどの契約は自動継続になっていますので大丈夫ですが、それでも満期日から30日や1ヵ月の間に更新手続きと入金を行わなければ更新前の満了日にさかのぼって終了扱いになってしまいます。

そうした後で新たに契約をされても「保険料がアップ」してしまいます。

なぜかといいますと、割引率の少ない6等級に戻ってしまうからです。もしも20等級の人が6等級になってしまったら悔やんでも悔やみきれません。ぜひこの点はご注意ください。

自動車保険の見直しを考えて自動継続を行わない旨の意志を代理店等に告げると自動継続はされませんから、更新時近くにあわてて見積もりを取るのではなく、余裕をもって2~3か月前から行動してじっくりと検討しましょう。

4、生命保険の見直し

生命保険を見直すことで保険料の削減ができる場合があります。

やはり見直しは複数社の見積もりをとるのが一番ですが、生命保険については見積書やパンフレットを見ても理解できない方もたくさんいます。

そういう方は、保険ショップ(保険会社を複数社取り扱っている保険代理店)または、家計の専門家であるFPに相談されるのもひとつの手です。

見直しの例としては、定期系の生命保険に加入している方は、健康体でタバコを吸わない、解約返戻金が必要ないのであれば、非喫煙タイプの解約返戻金のない定期保険に変更することで保険料削減ができる場合があります。

高額な終身保険に加入されているのであれば、保険金減額などして保険料を削減する方法もあります。保険金1,000万円→500万円のようにする。または、払い済み保険にしてそれ以上保険料を支払わないようにする。払い済み保険とは、今までに支払った保険料で一時払の保険を購入するイメージといえばわかりやすいでしょうか。

必要以上に保険に加入されている方もいますので、いくつかを解約したりしてまとめれば削減が可能です。

生命保険見直しのデメリット

- あらたに健康状態の告知が必要になる

- 自殺の場合、契約から3年間は保険金が支払われない

- 解約した保険は元には戻せない

- 相談先によっては必要のない保険を勧められることがある

5、スマートフォン料金の見直し

スマートフォンを家族で数台を保有していると家計に占める割合が高くなるのが携帯電話やスマートフォンの料金です。

携帯キャリアの大手3社といえば、ドコモ、au、ソフトバンクです。以前はこれら3社での契約があたりまえが続いていましたが、法改正もあり、最近は「MVNOの格安SIM」が出ていますからこちらに乗り換える方法が選択できるようになりました。

あなたの使用されている端末がSIMロック解除可能であれば、あなたは端末を変えることなくSIMカードを差し替えるだけで他業者の通信サービスが利用できるようになります。

このMVNOの格安SIMに乗り換えることでケースバイケースですが、料金の削減が可能です。自分の場合は、フリーテル(現在は楽天モバイル)への乗り換えによって毎月4,000円ほど削減することができました。

ところで、格安SIMもいろいろとありすぎてどこを選んでいいのかわからないという方も多いのではないでしょうか。

- 楽天モバイル

- @モバイルくん

- DMMモバイル

- とくとくBB SIM

- NifMo

- nuro mobile

- BIGLOBE SIM

- mineo(マイネオ)

- MILEAGE SIM

- IIJmio(みおふぉん)

- UQ mobile

- U-mobile

- LINE MOBILE

- Y!mobile

- イオンモバイル

この他にもありますから、どこがいいのか迷ってしまうのも無理もありません。

そこで、複数社の格安SIMの比較ができるホームページをご紹介します。

乗り換えまで気が進まない方は、ご自分で毎月使用されているデータ通信料等を把握して適切な料金プランにすることが大切です。

ところで、スマホの料金はどのような構造になっているのかご存知ですか。

- 通話料金

- データ通信料

- オプション料金

- 端末代金

このような4層構造になっております。

先ほども述べましたが、データ通信をほとんど行わないのに無制限の高い料金プランにされているのであれば、適正なデータ通信料を把握して見直すことで料金削減ができます。

また、自宅にWi-Fi環境が整っていたり、無料の公衆Wi-Fiスポットを利用すれば、スマホのデータ通信量はカウントされませんから使い方によっても通信量の削減ができますので、料金プランの見直しも可能になります。

格安SIMへの乗り換えデメリット

最後に格安SIMへの乗り換えですが、デメリットもあります。

- 更新月以外では違約金が発生する場合がある

- 電話番号を換えないMNP転入した場合には手数料が発生する

- 家族間の無料通話が無くなる

- 現在のキャリアメールアドレスが使えなくなる

- 通信速度が低下する場合がある

- 自分でSIMの設定をする必要がある

これらのデメリットもありますのでよくよくご検討ください。

6、電気料金やガス料金の見直し

2016年4月の法律改正によって電力は全面自由化になりました。そして都市ガスも2017年4月に自由化となりましたので、契約先の変更によって料金の削減が可能となりました。

電力の自由化とは

電力は今までは電力会社としか契約ができませんでしたが、新たに参入する会社とも契約ができるようになりました。

新たに参入した会社にはどんなところがあるの?

平成29年11月2日現在で全国に計434事業者があります。

主な会社としては、東京ガス, ENEOSでんき, 昭和シェル石油、東邦ガス, ソフトバンクでんき、auでんき、東急パワーサプライ、H.I.S.でんきなどです。この他は資源エネルギー庁のホームページで確認できます。

ガスの自由化とは

ガスにも都市ガスとLPガス(プロパンガス)がありますが、LPガス(プロパンガス)は元々自由化されていますので、2017年4月の自由化とは都市ガスのことをいいます。都市ガスとLPガス(プロパンガス)の違いについては、プロパンガスの料金はなぜ高い?節約できるか確認しよう!をご覧ください。

都市ガスの自由化とは、今までは地域で1社独占で都市ガスを販売していたものを新規算入会社が販売できるようにするものです。これによって価格競争が起こり料金の値下げやサービスの向上が見込まれます。

新規算入会社に替えても配管工事をするわけではありません。配管はそのままで都市ガスそのものが変わるというイメージです。仮にガス漏れがあっても対応は既存のガス会社が行うようになっていますので心配は不要です。

LPガス(プロパンガス)を使用している賃貸アパートは、都市ガスには変更できません。また入居規約にガス会社が指定されている場合も注意が必要です。

東京ガス管内の主な新規参入のガス会社

- 東京電力

- ニチガス

- レモンガス

- 河原実業

まとめ

家計費削減のために見直しすべき項目は主に6つあります。

- 住宅ローン

- 火災保険

- 自動車保険

- 生命保険

- 携帯電話・スマートフォンの料金

- 電気・ガス料金

中でも住宅ローンについては、30年、35年という長期ローンとなっていますから見直しによって返済総額が数百万円も違ってくることも珍しくありません。

いずれの契約も見直しをされてから元に戻すのはたいへんになりますからひとつずつ丁寧におこなっていくことが大切です。以上、家計の見直しなら重要6項目。これらについてFPが解説でした。