奨学金と聞くと、返済不要とも思ってしまいますが、日本学生支援機構が行っている奨学金は、貸与型が一般的なので返済する義務があります。それならば、「教育ローンと同じなのでは?」と考えられますが、内容は違っています。では、奨学金と教育ローンの違いはどんな点にあるのかについて解説してみましたのでご覧ください。

2017/09/29 14:31:29

奨学金とは?

教育ローンと奨学金の違いはどこにありますか?

まずは、教育ローンは親等が借りるものです。奨学金は、子供(学生)が借りるものです。

教育ローンは返済義務がありますが、奨学金には給付型もありますのでこちらについては返済不要です。

さらに、教育ローンは、入学金などのためにまとまったお金を借りることができますが、奨学金は、まとまったお金を借りるものではなく月額貸与になります。

主に以上のような違いがありますが、さらなる詳細は下記の比較表にて説明しています。

その前に「奨学金」についてご説明します。

日本学生支援機構の奨学金とは?

奨学金も様々なところで制度化されていますが、中でも有名なのが、独立行政法人である「日本学生支援機構」が行っている奨学金です。

ここの奨学金には、貸与型と給付型の2種類があります。

給付型奨学金は、国内用と海外留学用がありますが、返済不要です。貸与型の内容は次のとおりです。

奨学金貸与型とは?

貸与型には、第一種奨学金と第二種奨学金があります。

第一種奨学金は、無利息であり、第二種奨学金は利息付という違いがあります。

日本学生支援機構の発表によりますと、第一種奨学金と第二種奨学金の貸与金額の比率はおよそ「1対2.5」です。

この比率の理由として、第一種奨学金は、選考基準として「特に優れた学生及び生徒で経済的理由により著しく修学困難な人」となっている点があるからです。

第一種奨学金(無利息)の特長

第一種奨学金(無利息)には、返済の猶予制度があります。

この制度を「所得連動返還型無利子奨学金制度」といいますが、貸与を受けた本人が、卒業後に年収300万円を超えるまでの間は返済を猶予できる制度をいいます。この制度は、第二種奨学金(利息付)にはありません。

第二種奨学金(利息付)の特長

第二種奨学金(利息付)の特長として、金利制度があげられます。

第二種奨学金(利息付)は、2種類の金利制度があり、どちらかを選択できるようになっています。

ひとつは、「利率固定方式」、もうひとつは、「利率見直し方式」です。

利率固定方式とは、住宅ローンでいう「固定金利」になります。

つまり、貸与終了時に決定した利率が返還完了まで適用されます。ですので、市場金利が上昇(下降)したようなことがあっても利率は変動しませんから、返済額も変動がありません。

利率見直し方式は、住宅ローンでいうと変動金利に近いものになります。返還期間中、おおむね5年ごとに見直された利率が適用されます。ですから、市場金利が上昇すれば返済額も増えますし、下降すれば返済額は減ることになります。ただし年3%が上限ですから一応の安心感はあります。

では、金利の違いを見てみましょう。

貸与利率(年利%)の違い

当月中に貸与終了した方の貸与利率です。基本月額と増額部分については次の項目で説明しています。

平成29年度9月の利率

平成19年4月以降の採用者で当月中に貸与終了した方の貸与利率

- 利率固定方式(基本月額):0.14%

- 利率見直し方式(基本月額):0.01%

- 利率固定方式(増額部分):0.34%

- 利率見直し方式(増額部分):0.21%

第2種奨学金はいくら借りられる?

奨学金は一度に大きな金額を借りることはできません。毎月の貸与になります。

そして、貸与額(月額)は、短期大学や大学、大学院、高等学校、専修学校(専門課程)で下記表のように決められていて、いずれかを選択します。

第2種奨学金の貸与額

| 3万円 | 5万円 | 8万円 | 10万円 | 12万円 | 13万円 | 15万円 | |

|---|---|---|---|---|---|---|---|

| 大学※1 | ◯ |

◯ |

◯ |

◯ |

◯ |

✕ |

✕ |

| 短期大学 | ◯ |

◯ |

◯ |

◯ |

◯ |

✕ |

✕ |

| 大学院※2 | ✕ |

◯ |

◯ |

◯ |

✕ |

◯ |

◯ |

| 高等専門学校(4・5年生) | ◯ |

◯ |

◯ |

◯ |

◯ |

✕ |

✕ |

| 専修学校(専門課程) | ◯ |

◯ |

◯ |

◯ |

◯ |

✕ |

✕ |

※1 私立大学の医・歯学の課程の場合120,000円に40,000円の増額、私立大学の薬・獣医学の課程の場合120,000円に20,000円の増額が可能。

※2法科大学院の法学を履修する課程の場合、150,000円に40,000円または70,000円の増額が可能。

奨学金と教育ローンの違いを表にしてみました

前置きがなくなりましたが、教育ローンと奨学金の違いを表にまとめてみました。

民間金融機関の教育ローンの詳細はこちらのページ、国の教育ローンについてはこちらのページをご覧ください。

|

民間の教育ローン |

奨学金 |

|---|---|---|

利用できる方 |

20歳~70歳くらいまでの親等。内容は金融機関によって異なる。 |

子ども |

| 借りられる金額 | 金融機関によって異なる。上限額の平均500万円くらい。中央労金は1000万円が上限。 | 月額の貸与となり、3・5・8・12・15万円等のいずれかを選択。増額制度もある。 |

| 金利タイプ | 主に変動型金利だが、JAや労金は固定金利。 | 利率固定方式と利率見直し方式がある。 |

| 金利 | 変動でも約3%~4.5%(保証料込み) | 0.1%(平成28年4月度の貸与利率) |

| 保証について | 保証機関を利用することが貸し出しの条件 | 保証機関・保証人どちらの選択も可能 |

| 返済期間 | 金融機関によって異なる。10年~15年。 | 貸与額によって異なる。以下の返還例をご覧ください |

| 申込窓口 | 各金融機関 | 大学に進学する前は、高校が窓口。大学在学中は大学が窓口になる。 |

| 返金免除制度 | なし | 大学院で第一種奨学金の貸与を受けた者の3割を上限として在学中に特に優れた業績を挙げた者を対象に、貸与期間終了時に奨学金の全部または一部の返還が免除することができる「特に優れた業績による返還免除制度」がある |

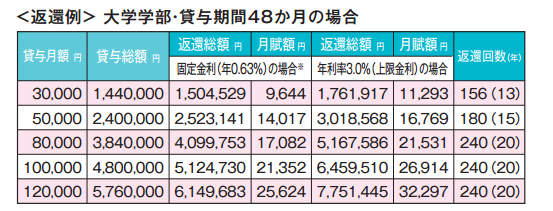

奨学金の返還例

※ 平成27年3月末現在の金利です。

まとめ

教育ローンは、親等が借りるもので返済義務があります。奨学金は、子供(学生)が借りるもので給付型ならば返済不要です。また、教育ローンは、入学金などのためにまとまったお金を借りることができますが、奨学金は、まとまったお金を借りるものではなく月額貸与になります。

金利については、教育ローンは変動型でも約3%~4.5%(保証料込み)あり、奨学金は0.1%なので、奨学金のほうが断然有利です。

また、保証については、教育ローンは保証機関を利用することが貸出条件としていますが、奨学金は、保証機関を利用することも保証人を立てる、どちらでも選択が可能です。

奨学金の給付型でなければ、返済義務が生じますので、後の返済のことを考え慎重な行動が必要です。

以上、「教育ローンと奨学金の違いはなに?」でした。