サラリーマンやパートをしている奥さま方にとって税金控除の中でも『配偶者控除』や『配偶者特別控除』については特別関心があることかと思います。

現状においては38万円の配偶者控除を受けるには「103万円以内」に抑えておけば問題なしという認識の方が多いと思いますが、この度これが改正(平成29年度の税制改正)されましたので、そのあらましをお伝えします。

※ 平成30年分以後の所得税から適用されます。

参考:国税庁・源泉所得税の改正のあらまし、見直される「控除対象配偶者」の定義 、配偶者控除及び配偶者特別控除の見直し

2017/08/03 13:43:03

配偶者控除と配偶者特別控除の改正ポイント

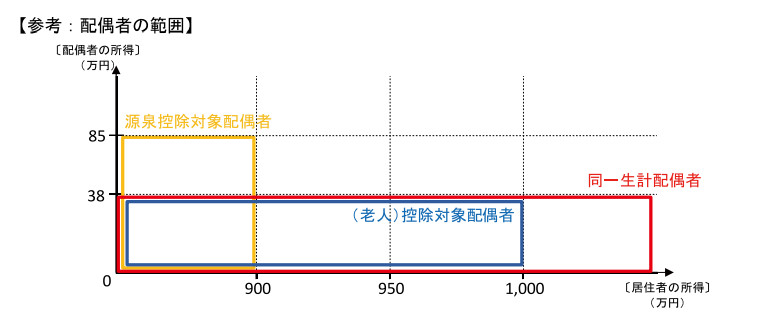

ひとつ目の改正ポイントとして、配偶者控除は3つに区分されました。

現行の控除対象配偶者は、以下の3つに区分変更されます。この項目はほとんどの読者にとって重要なことではないかと思いますので読み飛ばしていただいて結構です。

- 同一生計配偶者(下図で赤色枠の部分)

- 控除対象配偶者(下図で青色枠の部分)

- 源泉控除対象配偶者(下図で黄色枠の部分)

『改正後の配偶者の範囲図』

同一生計配偶者とは

同一生計配偶者とは、居住者と生計を一にする配偶者で、合計所得が38万円以下である人をいいます。合計所得38万円とは、配偶者の収入が給与所得だけの場合は103万円以下をいいます。

控除対象配偶者とは

控除対象配偶者とは、同一生計配偶者のうち、合計所得金額が1,000万円以下である居住者の配偶者をいいます。合計所得金額1,000万円以下とは、居住者が給与所得だけの場合は、1,220万円以下の収入をいいます。

源泉控除対象配偶者とは

源泉控除対象配偶者とは、合計所得金額が900万円以下の居住者と生計を一にする配偶者で合計所得金額が85万円以下の人をいいます。合計所得金額が85万円以下とは、配偶者の収入が給与所得だけの場合は150万円以下の人をいいます。

改正2、居住者の合計所得が1,000万円を超えると配偶者控除は適用されなくなる

このページでは、ここの項目が一番重要です。

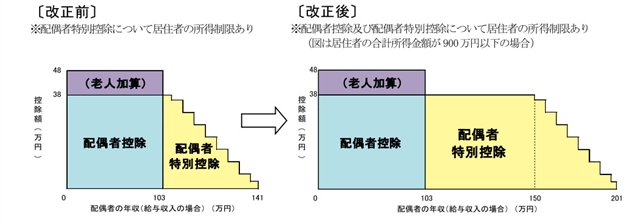

現行では、配偶者控除においては居住者の所得に関係なく控除が適用されていますが、改正後は、合計所得が1,000万円以下に限るという所得要件が導入されました。

つまり、夫の合計所得が1,000万円=サラリーマンで給与所得だけの方は年収1,220万円を超えると配偶者控除及び配偶者特別控除の適用が受けられなくなります。

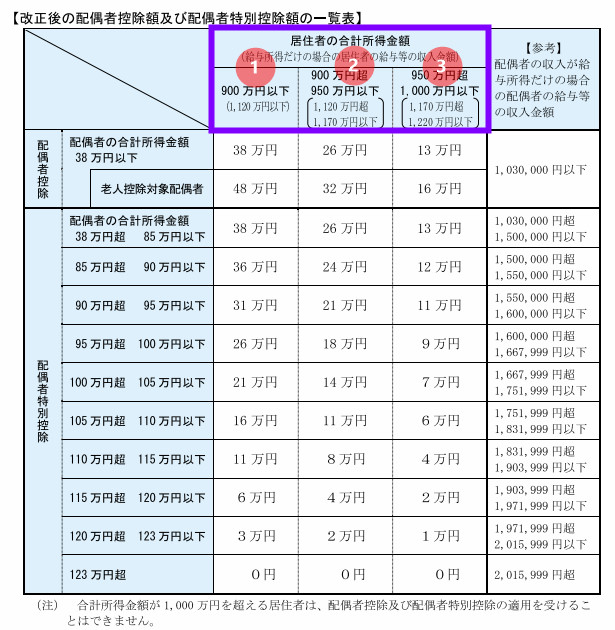

図をご覧いただくとわかりますが、ポイントとして、居住者の合計所得金額は3区分されていて、いずれかを満たさないと控除が適用されなくなりました。

- ①900万円以下=収入が給与所得だけの場合1,120万円以下

- ②900万円超950万円以下=収入が給与所得だけの場合1,120万円以超1,170万円以下

- ③950万円超1,000万円以下=収入が給与所得だけの場合1,170万円超1,220万円以下

改正後の配偶者控除額及び配偶者特別控除額の一覧表のみかた

表のみかたですが、サラリーマン家庭で給与所得だけ。それで年収1,120万円以下に該当される方は、3区分のうち一番左側の①欄と配偶者の収入が交わったところが該当します。

たとえば、給与所得だけの場合で夫の年収が800万円、配偶者の年収が120万円であれば38万円の配偶者特別控除額があります。また夫の年収が1,200万円、配偶者の年収が100万円であれば13万円の控除額になります。

パート収入103万円以下で抑えている人はどうすればいいの?

こちらも上記で説明した部分と重なりますが、70歳以下で配偶者控除38万円の控除を受けるために年収を103万円以下に抑えている。

このような人は、夫の年収が1,120万円以下であれば、パート収入150万円以下までなら同様に38万円の配偶者特別控除額を受けることができます。

ただし、夫の年収が1,120万円を超えてくると103万円以内で抑えても38万円の控除額ではなくなります。26万円もしくは13万円になります、そして夫の年収が1,220万円を超えてくると控除額は0円になります。

収入が106万円または130万円を超えると社会保険料が徴収されます

配偶者控除の収入要件と社会保険料の要件は異なります。社会保険料には106万円と130万円にカベがあります。これらに該当すると夫(被保険者)の健康保険を抜けて自ら被保険者となるので給料から健康保険料が徴収されるようになります。また、厚生年金保険料も徴収されるようなります。

こちらの詳細については年収106万円のカベ|メリット、デメリットを徹底検証をご覧ください。

また、夫の会社から配偶者手当や扶養手当等が支給されている場合には、配偶者の収入がアップすることで不支給となるケースがでてきますので、これらも合わせて見ていく必要があります。

配偶者控除と配偶者特別控除とはどう違うのか

居住者の合計所得金額が1,000万円以下で配偶者の合計所得金額が38万円以下であれば、配偶者控除の対象になります。控除対象となる配偶者が70歳以上の場合(老人控除対象配偶者)は、合計所得金額が48万円以下になります。

これに対して、配偶者の合計所得金額が38万円を超え123万円以下までとなると配偶者控除ではなく、配偶者特別控除という名称での控除額になります。

合計所得と収入は違います。

合計所得金額の38万円を超え123万円以下とは、配偶者の収入が給与所得だけであれば、年収103万円以上201万5999円以下をいいます。

改正前と改正後の比較図をご覧いただくとわかりやすいです。

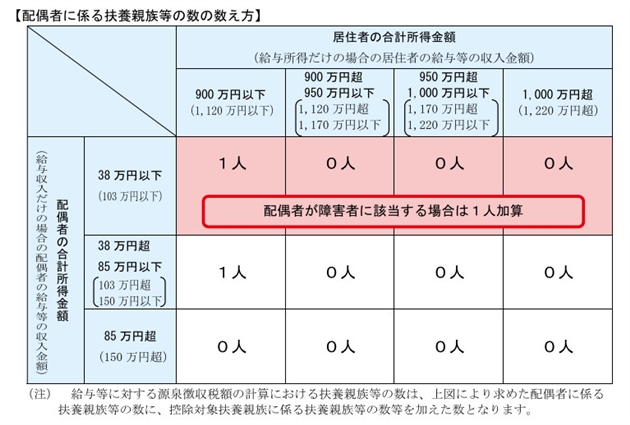

配偶者にかかる扶養親族等の数について

源泉徴収税額を差引く上での扶養親族等の人数についてのことですから、どちらかといえば給料をもらう方よりも支給する側の計算に関係してくる項目です。もっとも扶養親族等の数が違ってくると誤った源泉徴収税額となりますからお給料をもうら人にとっても関係ないことではありません。

例えば、平成29年度においては、その月の社会保険料等控除後の給与等の金額が45万円だとします。

この場合、扶養親族の数が1人であれば17,440円の源泉徴収税額になりますが、もしも0人であるならば21,560円の徴収額になります。こういった違いが出てしまいます。

配偶者にかかる扶養親族等の数の数え方について改正後は以下のようになります。

居住者が給与所得だけの場合で年収1,120万円以下。配偶者も給与所得だけの場合で103万円以下であれば扶養親族数は1人になります。ただし、配偶者が障害者に該当すると1人加算します。

居住者の合計所得金額が900万円(居住者が給与所得だけの場合で年収1,120万円)を超えてくると配偶者の合計所得金額が38万円以下であっても扶養親族等の人数は0人になります。※障害者は除く

また、配偶者が給与収入だけの場合で150万円を超えてくると扶養親族等の人数は0人になります。

まとめ

改正により、配偶者控除及び配偶者特別控除を受けるには、居住者の所得要件に該当しないといけなくなりました。

所得要件には3区分あります。

- ①900万円以下=収入が給与所得だけの場合1,120万円以下

- ②900万円超950万円以下=収入が給与所得だけの場合1,120万円以超1,170万円以下

- ③950万円超1,000万円以下=収入が給与所得だけの場合1,170万円超1,220万円以下

また、居住者の所得要件のいずれかに該当していて、配偶者の収入が給与所得だけで2,015,999円以下であれば配偶者特別控除額が適用されます。

給与の源泉所得徴収額の計算においての扶養親族等の人数についてですが、居住者の合計所得が900万円を超えてくると、配偶者の合計所得額が38万円以下であっても扶養親族等の人数は0人となります。※障害者は除く

以上、「必見!改正により配偶者控除及び配偶者特別控除が見直しされました」

あわせてこちらの平成30年(2018年)からパート収入103万円超の配偶者控除はどうなるのの記事はいかがですか。