教育ローンには、国と民間金融機関が行っているものがあります。

国といっても文部科学省や厚生労働省が行っている事業ではなく、100%政府出資の政策金融機関である日本政策金融公庫が行っています。

国の教育ローンの正式名称は、「一般教育貸付」といいますが、このページでは、国の教育ローンと表現しています。

では、この国の教育ローンは、どのような人が借りられるのか、金利や審査はどうなっているのか、民間金融機関の教育ローンとどこが違のかなどの疑問についてわかりやすく解説します。

JAや労金、東京UFJ銀行、三井住友銀行、みずほ銀行、りそな銀行などの教育ローンついてはこちらのページで解説しています。

2017/09/29 13:57:29

国の教育ローンの特長と金利

国(日本政策金融公庫)が行っている教育ローンの3大特長です。

- 最高350万円※まで借入れ可能

- 安心の固定金利

- 20日程度で入金される

※海外留学資金(一定の条件付き)の場合は最高450万円

金利の種類は固定金利のみ

銀行の教育ローンは、変動型金利が一般的ですが、国の教育ローンは固定金利です。しかも低金利です。国の教育ローンの魅力はここにあります。

平成29年4月3日現在の利率・年1.81%

母子家庭、父子家庭等の方はさらに低金利

平成29年4月3日現在の母子家庭、父子家庭または世帯年収(所得)200万円(122万円)以内の方、または子ども3人以上(注)の世帯かつ世帯年収500万円(所得346万円)以内の方は年1.41%(固定金利・保証料別)となっています。

利用できる方の年収には上限がある

民間金融機関の教育ローンでは、年収の高い方のほうが借りやすくなりますが、国の教育ローンにおいては、年収(所得)の高い方は、下記のように子どもの人数により年収上限が決められていて、その金額を超えている方は利用できません。

しかも年収は世帯主だけではなく、配偶者の収入も含む世帯年収になっています。※ 申込にあたって、年収の下限の条件はありません。

カッコ内は自営業の方の所得の上限額です。

- 子ども1人:790万円(590万)

- 子ども2人:890万円(680万)

- 子ども3人:990万円(770万)

- 子ども4人:1,090万円(860万)

- 子ども5人:1,190万円(960万)

収入や所得とは?

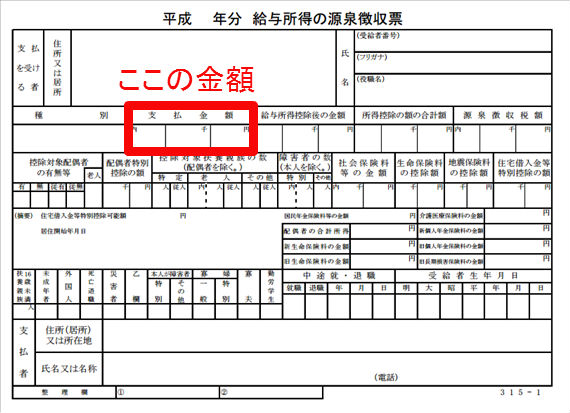

給与所得者は源泉徴収票の下記の赤枠内の金額をいいます。

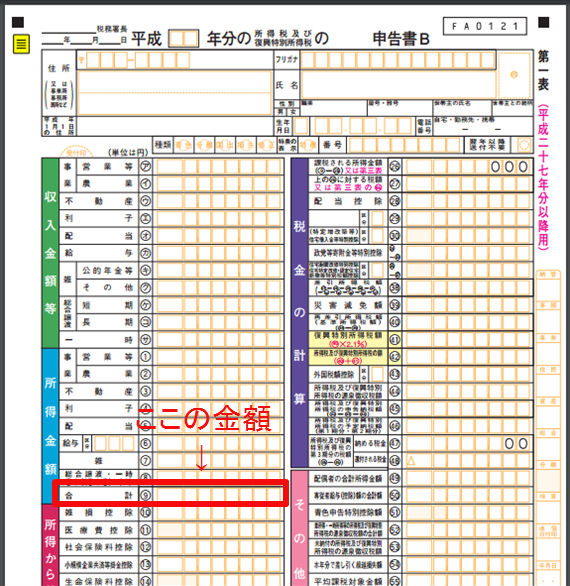

自営業者や給与所得者で確定申告をされている方は、所得欄の金額になります。

以上のように上限額はありますが、子どもが2人までの方については、要件を満たしていれば上限額が990万円(770万円)まで緩和されます。

緩和要件とは?

以下の要件のいずれか一つに該当する場合には、990万円(770万円)まで上限額が緩和されます。ただし子ども2人以内の場合です。

1. 勤続(営業)年数が3年未満

2. 居住年数が1年未満

3. 世帯のいずれかの方が自宅外通学(予定)者

4. 借入申込人またはその配偶者が単身赴任

5. 今回の融資が海外留学資金

6. 借入申込人の年収(所得)に占める借入金返済の負担率が30%超

7. ご親族などに「要介護(要支援)認定」を受けている方がおり、その介護に関する費用を負担

保証会社を利用しないこともできる

民間金融機関の教育ローンでは、必ず保証会社を利用することが融資の条件になっています。そのため保証人は不要になりますが、保証料の支払いがでてきます。

国の教育ローンにおいては、どちらも選択することができます。

つまり、保証人を立てるか、あるいは「教育資金融資保証基金」という保証機関を選択することができるのです。

当然、保証機関を利用すれば保証料がかかります。保証料については、借入額と返済期間によって違ってきます。

たとえば、200万円の借入で返済期間を10年とした場合には、保証料は「92,826円」、毎月返済額は18,400円です。この保証料は融資金額から一括差し引かれますので実際には手にできるのは、190万円ほどになってしまいます。個人的にはもったいない気がします。

同様の条件で、返済期間を5年とするならば保証料は「46,826円」と約半額になります。しかし毎月の返済額は「35,500円」と10年返済と比べれば多くなります。

結論としては、保証人を立てないで保証機関を利用する場合ですが、保証料は融資金額から一括差し引かれます。

そこで保証料をなるべく少なくするには、返済期間を短くすることになりますが、あまり返済期間を短くしてしまうと、毎月の返済額が大変になります。ですから、毎月返済額を考慮したうえで、できる限り返済期間を短くすることがベストといえます。

据置もできる

在学中は、教育ローンを借りても他にも出費が多く大変なときでもあります。

そこで、在学期間中は、利息のみの支払いだけで大丈夫な「据置」があります。

1.81%の固定金利で200万円を借り、10年間で返済する場合

この条件で据置期間を4年とした場合は、4年間は月々返済額は3,100円です。4年が過ぎてから毎月3,100円+29,400円を6年間返済します。総額で2,265,600円です。

返済期間は最長15年

三菱東京UFJ銀行やみずほ銀行、三井住友銀行、りそな銀行などの教育ローンは返済期間は10年が最長となっていますが、国の教育ローンは最長15年となっています。

ただし、母子家庭、父子家庭、交通遺児家庭、または世帯年収(所得)200万円(122万円)以内の方は18年以内となっています。

融資額の上限は350万円

こどもひとりあたり、融資額の上限は350万円となっています。

民間金融機関の教育ローンでは、500万円が平均的な上限額なので、国の教育ローンは少なめになっています。

ただし、外国の短大・大学・大学院に6ヵ月以上在籍する資金なら450万円以内となっています。

国の教育ローンの審査で落ちないために知っておきたいこと

審査については、貸す側は、きちっと返済してもらえるのかを見るわけです。

そこで、勤務(営業)の状況、収入(所得)や借入の状況、住宅ローンの返済や家賃の支払い状況、公共料金の支払い状況などを確認し判断します。

住宅ローンや家賃の支払い状況は通帳等で確認する

住宅ローン返済や家賃の支払い状況、公共料金(電気、ガス、水道、電話など)の支払い状況は、最近6ヵ月分以上の支払い状況がわかるように預金通帳での確認となります。クレジットカード払いの方は、カード利用明細書でも確認します。コンビニ払いの方は、最近6ヵ月分以上の領収書になります。

延滞は致命的要因になりますので、最低でも6ヶ月間は延滞がないようにしておくことが大事です。

審査は返済負担率や借入状況がもっとも大事

すでに収入からみて借入の返済割合が多い方、つまり返済負担率の多い方は、借りるのは厳しいといえます。

たとえば、住宅ローンの返済と他の借りれで、すでに総返済負担率が収入の35%以上になっている方。このような方は、さらに教育ローンを借りればそれ以上になってしまいます。

国の教育ローンは返済負担率を何%目安にしているのか定かではありませんが、住宅ローンでいえば、日本金融公庫のフラット35は、年収400万円未満の方は、総返済負担率30%以下。年収400万円以上の方の総返済負担率は35%以下とされています。

これ以上の方は申込ができません。ですので、これらが目安ではないかと考えられます。ただし、世帯収入でみますので、配偶者の収入も加えて計算する必要があります。

返済負担率には、住宅ローンや自動車ローン、クレジットカードによるキャッシングや商品の分割払い・リボ払いによる購入も含めて計算します。返済負担率=年間返済額÷年収

日本政策金融公庫と信用情報機関について

日本政策金融公庫は、信用情報機関である株式会社シー・アイ・シー(CIC)等の会員です。

信用情報機関には、個人のクレジットやローンの契約や申し込みに関する情報が登録されていますから、契約終了後5年以内のクレジットの残債額や請求額、入金額、入金履歴、異動(延滞・保証履行・破産)の有無まで調べればわかります。

また、利用日より6ヶ月間は、金融機関等で申し込んだローン履歴が登録されています。クレジットやローンの利用日、利用目的、利用会社名等です。

たとえば、どこどこの銀行に教育ローンを申し込んだなど利用日から6ヶ月間はわかります。申し込んだにもかかわらず、成約になっていなければ審査に落ちたこともわかります。

国の教育ローンは審査のために信用情報をどこまで加えるのかわかりませんが、日頃からクレジットやローンは延滞などないようクリアにしておくことが大切かと思います。

なぜ教育ローンの審査が通らない

先ほどもふれましたが、ローン審査が通らない=落ちる理由としては、返済負担率からみてオーバーしていることもありますが、信用情報に傷がついているなどが考えられます。

もしも信用情報について不安があるようでしたら、教育ローンを申し込む前にご自分の信用情報は信用情報機関から取り寄せることができますので前もって確認してみてはいかがでしょうか。

ただし、それを見て、まずいところがあった場合でも住宅ローンなら借入れを先延ばしするなどして対処できますが、教育ローンは借入れる時期が決まっていますので、対処のしようもありません。

そのため、お子様が小学校高学年以降になったならば、信用情報に傷がつくような住宅ローンの滞納やショッピングローンの滞納、消費者ローンなどから借りいれしないなどに注意しておくことが大切です。

最近では、スマートフォンなども高額となりクレジット契約で購入することが多くなっていますので、このような契約も滞納しないように注意する必要があります。

仮に国のローンが通らなかったら、民間銀行でも教育ローンはありますのでそちらで申し込む手はありますが、どこで教育ローンを申し込んだのか6ヶ月間は信用情報に載りますので同じように落ちる可能性は高くなります。

国の教育ローンのまとめ

・国の教育ローンの借入期間は、最長15年です。

・母子家庭、父子家庭または世帯年収(所得)200万円(122万円)以内の方は年1.50%(固定金利・保証料別)と優遇があります。

・利用できる方は、子供の人数によって年収の制限額あります。

・申込に年収の下限の条件はありません。

・保証人を立てれば保証会社を利用しないこともできる。

・保証会社を利用する場合には保証料が必要。

・保証料は貸付金額から一括引かれる。

・保証料は、借入額と返済期間によって違う。

・融資審査は、勤務(営業)の状況、収入(所得)や借入の状況、住宅ローンの返済や家賃の支払い状況、公共料金の支払い状況などで判断される。

国の教育ローンの返済額と利息、及び保証料のシミュレーションはこちらのページでできます。

以上、「国の教育ローンの特長と審査について知っておきたいポイント」についてでした。

「関連ページ」

申し込む前に知っておきたい国の教育ローン手続きと必要書類